サッと読める!

ためになるSATコラム

カテゴリーで絞り込み

個人向け調査

投資詐欺の主な仕組みや実態とは?騙された時には調査や立証方法がポイントとなる!

【投稿日】2021年8月16日

言葉巧みに投資に勧誘し、お金を騙しとる投資詐欺。

実は近年、SNSやマッチングアプリなどを利用して勧誘が行われることが増えています。

依然高齢者の被害が多い投資詐欺ですが、若者の被害も増えつつあるのが現状です。

実際に独立行政法人国民生活センターが2021年6月に発表した報告書によると、10代・20代の若者が契約当事者になっている相談件数は2015年〜2020年の間に約2,300件増加していることがわかりました。※1

では、若者から高齢者までターゲットになりうる投資詐欺とはどのようなものなのでしょうか。

この記事では、投資詐欺の主な仕組みや実態、騙された場合の対処法を解説いたします。

投資詐欺の主な仕組み

投資詐欺は、「簡単に儲けられる」「元本保証」などと投資を勧誘され、実際に投資するとリターンをほとんど得られないまま事業所や担当者に連絡がつかず、元金のほとんどを取られてしまうという詐欺です。

近年主流になっている投資詐欺は以下の3つの手口です。

- 劇場型

- 名義貸し型

- 被害回復型

複数の人物がかわるがわる登場し、被害者を信じ込ませて投資させる手段を劇場型と言います。

劇場型は銀行や企業、証券会社などを名乗って勧誘するケースがあり、冷静な判断ができないまま話が進んでいくため、言われるがままに投資してしまうケースが多くなっています。

2つ目の名義貸し型は「株や社債を購入したいから名義を貸してくれ」と頼まれ名義を貸すと、後日弁護士を名乗る人物から「名義貸しは犯罪」などと連絡が入り、警察への口止め料として金銭を請求されるという手口です。

3つ目の被害回復型は、すでに投資詐欺などの被害に遭った被害者に「お金を取り戻せる」と持ちかけ手数料を請求するという手口です。

手数料を支払ってもお金は取り戻せず、手数料までも騙し取られてしまいます。

投資詐欺の手口に共通するのは「儲けたい」「お金を取り戻したい」という心理をうまく利用し、投資をするように言葉巧みに追い込んでいく点です。

投資詐欺の実態

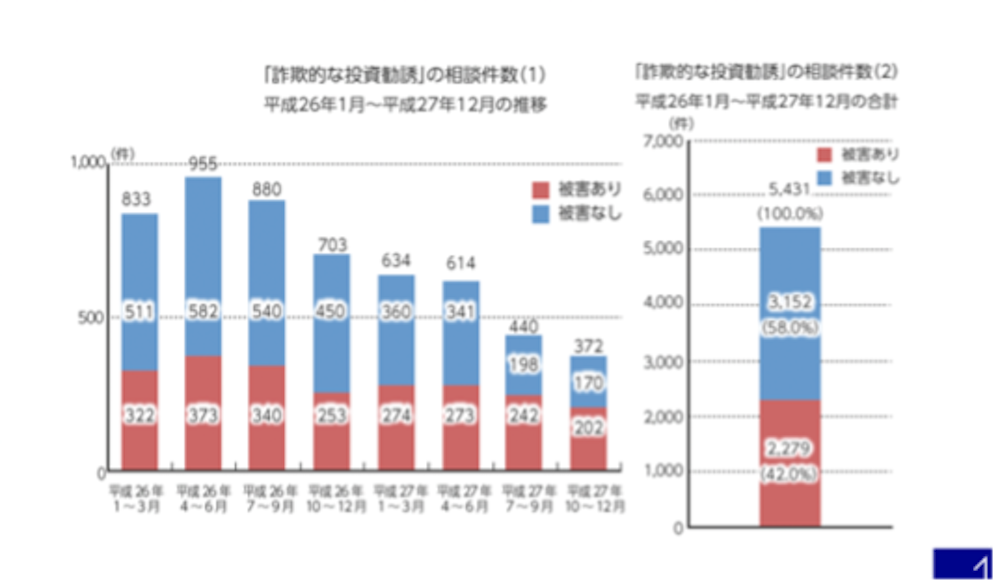

引用元:政府広報オンライン

政府広報オンラインによると、平成26年1月から平成27年12月までの約2年間で寄せられた投資詐欺に関する相談5,431のうち、2,279件は実際に何らかの被害を受けています。

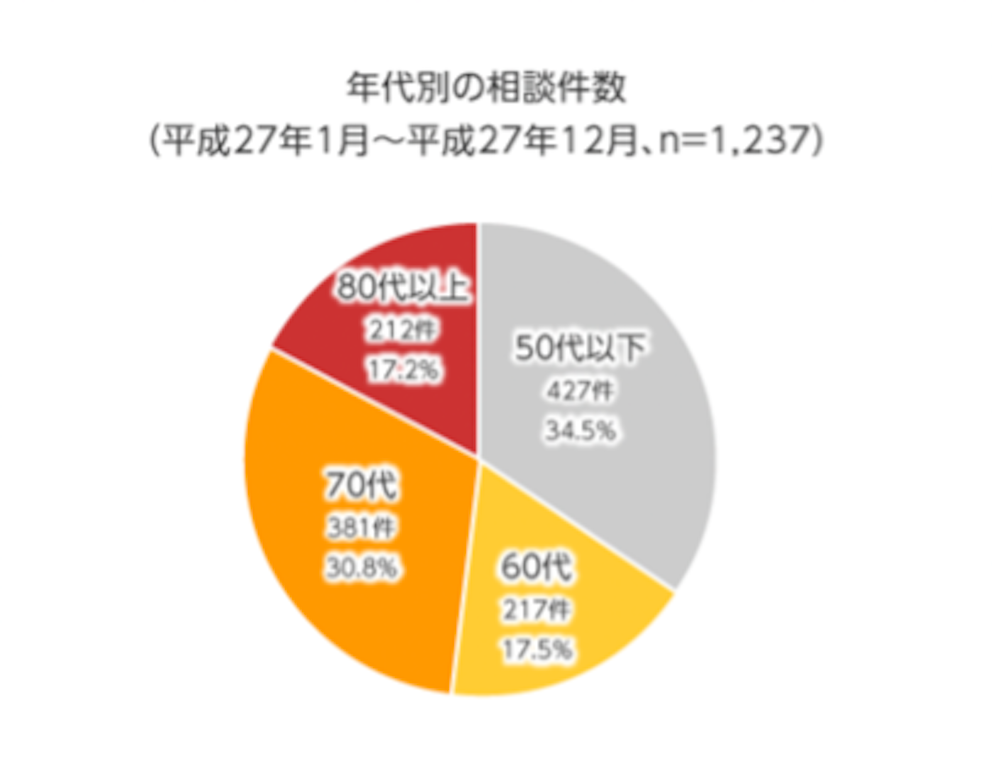

また、平成27年1月から12月までに相談を寄せた方の約50%が70歳以上の高齢者という結果が出ました。

これまでは電話や友人・知人からの紹介で勧誘されるケースが多い傾向にありましたが、近年では、SNSやマッチングアプリなどを利用した投資詐欺が増えています。

SNSやマッチングアプリを利用した投資詐欺が増えていることから、今後は若者の被害がますます増えていくことが予想されます。

主な投資詐欺の種類

投資詐欺は様々な種類の投資案件が利用されています。

主な投資詐欺の種類は以下の6つです。

- ファンド詐欺

- 事業出資詐欺

- 社債詐欺

- 未公開詐欺

- 外国通貨詐欺

- 権利詐欺

それぞれの手口や特徴を詳しく見ていきましょう。

ファンド詐欺

ファンド詐欺の手口としてよく知られているのは「ポンジスキーム」と呼ばれるものです。ポンジスキームは「出資してもらったお金で〇〇(商品や資金)を運用し、得た利益を出資者に配当金として還元する」と言われ投資したにもかかわらず、商品や資金を運用している実態がなく、最終的に逃げられてしまうというものです。

はじめの数ヶ月は配当金がきちんと支払われるため、騙されていることを気づきにくいのが特徴です。

事業出資詐欺

ニュースで取り上げられているような話題の分野で新規事業を立ち上げるとして、「期待されている分野なので必ず儲かるから出資してほしい」と事業出資を持ちかけ、出資すると連絡がつかなくなるというのが事業出資詐欺です。

友人や知人を勧誘して出資してもらうことができれば、報酬が得られると謳っているケースもあります。

社債詐欺

営業実態のない会社の社債を購入させ、最終的には勧誘した人物や会社と連絡がつかなくなるというのが社債詐欺の手口です。

はじめのうちはきちんと利息が支払われるため、安心していると徐々に支払いが滞ります。

そもそも社債とは、会社が運営資金を調達するために発行する債券です。

債券の購入者に対して、設定された満期までの期間に利息が支払われる仕組みになっています。

債券詐欺では、「高利回り」「高配当」「元金保証」などを謳って勧誘するのが特徴です。

社債詐欺の勧誘は電話やパンフレットなどを組み合わせて行われます。

まずは「A社の社債を購入しませんか?あなただけに期間限定で案内しています」などと電話をし、その後A社の社債に関するパンフレットを送付。

パンフレットを見て信用した被害者が「パンフレットが届いた」と電話を折り返すと高利回りや高配当を謳って再び勧誘するというやりとりが行われます。

複数の人物が登場する劇場型で行われることが多いのが特徴です。

未公開株詐欺

「上場間近」「値上がり確実」「あなただけに特別に案内しています」などと謳い、未公開株の購入を勧誘します。

被害者が購入すると、「いつまで経っても株券が届かない」「発行元の会社にはそもそも上場の予定がない」などの事実が発覚し、お金を騙し取られる詐欺です。

未公開株詐欺を行う業者の多くは、社債の発行元の会社や架空の証券会社を名乗って勧誘することがほとんどです。

資料やホームページなどは手の込んだものが用意されているため、信じてしまうケースが多くあります。

そもそも未公開株は当該未公開株発行会社と金融庁の登録を受けた証券会社のみ販売することができます。

その他の会社や証券会社は未公開株の販売を行うことができません。

未公開株を勧誘された場合は購入する前に未公開株の発行元の会社に問い合わせることをおすすめします。

外国通貨詐欺

外国通貨詐欺とは、「自分は外国通貨を買うことができないから、代わりに買って欲しい」「この通貨の価値は高騰する」などと言って外国通貨を買わせ、お金を騙しとる手口です。

外国通貨が実際に手元に届くものの、買い取られることはなく、換金もできません。

独立行政法人国民生活センターへの相談件数が多いのは「コンゴフラン」「シリアポンド」「イエメンリアル」などの外国通貨です。

過去に投資詐欺に遭った被害者を対象に勧誘するケースがあり、二次被害が懸念されています。

権利詐欺

「老人ホームへの入居」「二酸化炭素の排出権」「永代供養の権利」などの権利を購入させ、お金を騙しとるのが権利詐欺の手口です。

「権利を購入金額の3倍で買い取る」などと謳い、パンフレットなどの資料を用いて巧みに勧誘します。

権利詐欺は被害額が高額で、高齢者がターゲットになるのが特徴です。

権利を販売している会社と、権利を購入したいと言う業者が登場し、劇場型で勧誘が進んでいくため、冷静な判断ができなくなってしまいます。

権利に関する詐欺は投資の仕組みや契約内容が不明瞭な場合が多いのも特徴です。

投資詐欺を見分けるためのチェックポイント

投資詐欺には様々な種類がありますが、勧誘する際の謳い文句には共通する特徴があります。

共通する特徴は以下の4つです。

- その1:元本保証を謳っている

- その2:極秘案件であることをアピールしている

- その3:異常なほど高利回りである

- その4:ローリスクハイリターンを売りにして勧誘してくる

上記の特徴を持つ党案件はどれも魅力的ですが、健全な投資商品では考えられないものばかりです。

その1、元本保証を謳っている

企業が行っている元本保証の投資話のほとんどは投資詐欺と考えてよいでしょう。

そもそも元本保証とは、投資をするために初めに出したお金(元手)を保証するという意味を持つ言葉です。

一見、「元本保証されているなら損はしないから安心できる」と思いがちですが、実は元本保証ができるのは銀行など一部の金融機関のみです。

銀行などの一部の金融機関以外の会社が元本保証を約束して投資をさせることは「出資法」によって禁止されています。

営業実態が不明瞭な会社が元本保証を謳っている場合は、投資詐欺を疑いましょう。

その2、極秘案件であることをアピールしている

「あなただけに特別にお伝えしています」「今だけ特別にご紹介します」など、極秘案件であることをアピールしている場合は投資詐欺である可能性が高いと考えてよいでしょう。。

そもそも、もし一般に出回っていない魅力的な投資ならば、初対面や関わりの浅い人には教えないはずです。

極秘案件を謳った勧誘では、勧誘役の詐欺師が言葉巧みに被害者を特別な存在に仕立て上げるのが特徴です。

「あなただけ特別」という言葉が出たら注意しましょう。

その3、異常なほど高利回りである

「年利20%」「月利3%」などの高利回りを謳っている投資案件は投資詐欺である可能性があります。

そもそも、日本の投資界では高利回りであっても年利9%ほどが上限です。

実際に、Yahoo!ファイナンスに掲載されている予想配当利回りランキングでは、ランキング1位の日本ベリテでも配当利回りは9.05%(2021年8月12日時点)となっています。

また、元本保証を許されている銀行などの一部の金融機関が行っている金融商品の場合、利回りはかなり低く、年利0.05%〜3%ほどです。

投資詐欺を見分けるうえで利回りの相場感を知っておくことは大切です。

その4、ローリスクハイリターンを売りにして勧誘してくる

「ローリスクハイリターン」の投資案件があればほとんどが詐欺です。

そもそも投資の世界では、「リスクとリターンは比例する」というのが大前提です。

つまり、「ローリスクローリターン」や「ハイリスクハイリターン」であれば健全な投資案件であると言えます。

投資詐欺の勧誘役は「あなただけ特別」などという言葉でローリスクハイリターンの商品を勧誘しますが、そのようなうまい話はありません。

ローリスクハイリターンの投資案件だとわかった時点で投資詐欺であると判断しましょう。

投資詐欺に遭ってしまったときの対処法

詐欺被害に遭ってしまった時の対処法として、詐欺被害に対応している機関に相談するという方法が挙げられます。

詐欺被害に対応している機関は、警察、弁護士、探偵、NPO法人、国民生活センターの5つです。

警察や国民生活センターは無料で相談することができますが、弁護士、探偵、NPO法人は有料での相談になることがほとんどです。

また、それぞれの機関に得意分野があり、時には2つ以上の機関を利用すべきケースもあります。

警察に相談する

警察に被害届を提出し刑事事件であると判断すれば、警察は捜査をします。

捜査の結果逮捕されれば、民事裁判をして返金を請求することが可能です。

しかし、中には被害届を提出した時点で示談交渉に持ち込めるケースがあります。

投資詐欺を働いた加害者側は被害届を出されると警察に捜査・逮捕される可能性があるため、「被害届を取り下げてもらえれば返金する」として示談を申し込まれることがあるのです。

上記のように、警察に捜査してもらえるケースや示談交渉に持ち込めるケースがあるため、投資詐欺の被害に遭ってしまったらまずは警察に被害届を提出しましょう。

弁護士・探偵に相談する

警察は加害者を逮捕することはできますが、お金の返還請求をすることはできません。

返還請求を行うことができるのは、法律行為を専門としている弁護士です。

弁護士は返還請求の他にも、不当請求や架空請求についての交渉や立証などの法律行為を行うことができます。

しかし、そもそも証拠がない場合は、立証することができません。

そこで必要となるのは探偵による調査です。

探偵は調査による証拠集めを得意としているため、探偵から上がってきた証拠を弁護士に提出するとスムーズに返還請求を行うことができます。

NPO法人・国民生活センターに相談する

投資詐欺を専門としているNPO法人や国民生活センターでは、投資詐欺に関する相談を行うことができます。

特に独立行政法人である国民生活センターでは、事業者と消費者間のトラブルであれば、ADR(裁判外紛争解決手続)を申し込むことが可能です。

ADR(裁判外紛争解決手続)とは、法律や商品、役務の取引などに関する専門家が、トラブルの解決や和解を仲介するというものです。

「裁判をするお金がないけど泣き寝入りしたくない」という場合の1つの選択肢として申請してみるのも1つの方法です。

警察へ被害届を提出しても捜査してもらえない場合がある

警察は「民事不介入」を原則としています。

刑事事件であると判断すれば捜査を行いますが、民事事件や詐欺被害に遭った証拠が不十分だと判断した場合は捜査対象になりません。

そのため、確実にお金を返して欲しいという場合は弁護士や探偵に相談する必要があります。

立証するなら探偵へ依頼するのが一番の近道

弁護士は不当請求や架空請求についての交渉や返金請求、立証などの法律行為を専門としているため、お金を返金するように伝える場合は弁護士に依頼するのが一番です。

しかし、弁護士は立証に必要な証拠集めについては行っていません。

一方で探偵は依頼された対象の調査を専門としています。

証拠集めや加害者の身元の割り出しなどを依頼できるため、立証するなら探偵へ依頼するのが一番の近道です。

投資詐欺に騙されないための予防法

投資詐欺に騙されないためには、以下の5つを心に留めておくことが重要です。

- 利回りの相場感は10%

- 急かされても即決しない

- 勧められた商品を投資する前にインターネットで調べる

- 投資を勧められたら第三者に相談する

- うまい話には乗らない

投資の世界には「ローリスクハイリターン」などのうまい話には必ず裏があります。

「今日だけ」「期間限定」などと言って即決を求めるのは典型的な投資詐欺の勧誘方法です。

特に劇場型の投資詐欺の場合は冷静な判断をさせないように次々と話が展開していくため、言われるがままに即決してしまいがちですが、「一旦考えさせてください」と伝え、インターネットで調べ、第三者と相談してから判断するようにしましょう。

異常なほど高利回りの投資勧誘は投資詐欺を疑おう!

近年、投資詐欺は様々な手口が生まれており、健全な投資案件との見分けがつきづらくなっています。

しかし、どんなに手口が巧妙になってきていても、共通するのは「うまい話」である点です。

特に異常なほど高利回り・高配当なのに少ない金額から始められるなど、ローリスクハイリターンの投資案件には注意しましょう。

もしすでに被害に遭い、「加害者に刑罰を受けて欲しい」という場合は警察に相談するのが一番です。

しかし、「確実にお金を返還してもらいたい」という場合は弁護士や探偵に依頼するのがおすすめです。

※1:国民生活センター「情報商材や暗号資産(仮想通貨)のトラブル」

警察OBに直接相談できる探偵事務所

受付時間/10:00~20:00

※LINE相談は友達登録をして送られてくるメッセージに返信することで行えます。