サッと読める!

ためになるSATコラム

カテゴリーで絞り込み

個人向け調査

債権回収会社(サービサー)とは?仕組みや費用相場

【投稿日】2023年5月19日

債権者が債務者から金銭などの支払いを受けるための債権回収には、トラブルがつきものです。

本来、債権回収の代行などを行うことができるのは弁護士だけですが、特例という形で債権の管理回収を行うことが認められている会社が「債権回収会社(サービサー)」です。

今回は、この「債権回収会社(サービサー)」とはどのような会社なのか、その仕組みや費用相場などについて解説します。

債権回収会社(サービサー)とは?

「債権回収会社(サービサー)」とは、「債権管理回収業に関する特別措置法(サービサー法)」に基づいて、法務大臣の許可のもとに設立された債権回収を専門とする株式会社のことです。

債権回収会社(サービサー)は、金融機関などから債権の管理回収業務の委託を受けたり、債権者から債権を買い取ったりして、債権の管理回収業務を専門的に行います。

債権の管理回収に関連する様々なサービスを総合的に提供することから「サービサー」といわれています。

債権回収会社(サービサー)ができた背景

弁護士法によって、弁護士以外の者が委託・買い取りによって債権の回収を行うことは禁じられています。

しかし、バブル崩壊後に大量に発生した「不良債権」を処理するためには、民間企業の力が必要だとされました。

そういった背景により、1998年に議員立法によって「債権管理回収業に関する特別措置法(サービサー法)」が成立し、1999年に施行されました。

「特別措置法」という名前の通り、弁護士法の特例という位置づけの法律です。

債権回収会社(サービサー)の仕組み

債権回収会社は、一般企業に比べると特殊な成り立ちをしています。

そこで本章では、債権回収会社がどのような組織になっているのか、その仕組みについて解説します。

債権回収会社(サービサー)が満たすべき要件

債権回収会社(サービサー)は、「債権回収」という、公平性かつ慎重さが求められる性質の業務であることもあり、「債権管理回収業に関する特別措置法(サービサー法)」によって、以下のように営業活動を行うための要件が課されています。

- 資本金が5億円以上の株式会社であること

- 取締役の1名以上に弁護士が含まれていること

- 暴力団員等の関与がないこと

この条件には、以下の補足事項があります。

取締役となる弁護士の適格性判断は、法務大臣による日本弁護士連合会の意見聴取が必要です。

また、暴力団員等の関与の有無については、法務大臣が警察庁長官に意見聴取することとされています。

債権回収会社(サービサー)の仕組み

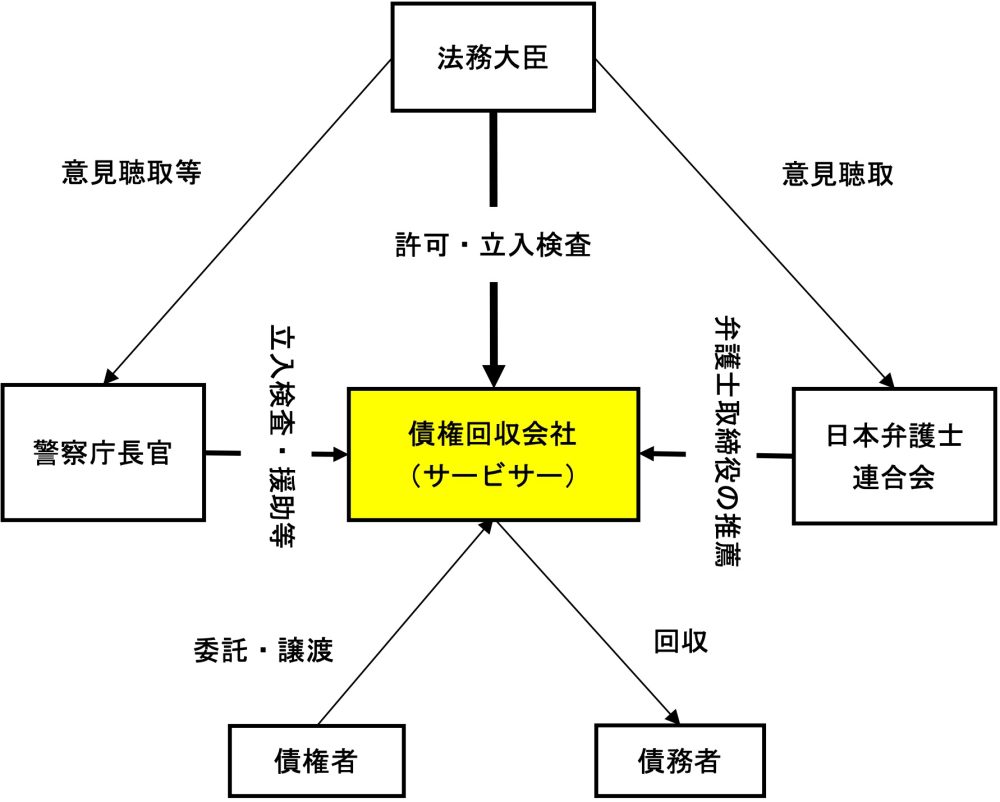

「債権回収会社(サービサー)」の仕組みを図示すると、次のようになります。

債権回収会社(サービサー)が回収できる債権の種類

「債権回収会社(サービサー)」が回収することができる「不良債権」は、次の「特定金銭債権」に限定されています。

- 金融機関や貸金業者などが保有する(または保有していた)貸付債権など

- リース・クレジット債権など

- 特定目的会社(SPC)が流動化対象資産として保有する金銭債権など

- 法的倒産手続中の者が保有する金銭債権など

- 金融機関や保証会社などが保有する求償債権など

- その他、政令で定められた特定金銭債権

債権回収会社(サービサー)の会社数

法務省の「債権管理回収業の営業を許可した株式会社一覧」によれば、2023年2月23日現在の「債権管理回収業の営業を許可された株式会社」の数は75社です。

内訳は、金融機関系(18社)、信販・貸金・リース系(16社)、外資系(3社)、不動産・独立系・その他(38社)となっています。

「債権管理回収業に関する特別措置法(サービサー法)」の施行後、1999年の27社から平成2021年の102社にまで増加しましたが、その後徐々に減少してきています。

債権回収会社(サービサー)の業務内容

「債権回収会社(サービサー)」の業務内容は、大きく分けると「不良債権の回収代行」と「譲渡された不良債権の回収」の2つになります。

以下から、それぞれの業務について説明します。

不良債権の回収代行

債権回収会社の業務内容のひとつは、金融機関などから「不良債権」の回収を委託されて、代わりに回収を行う、というものです。

この業務を行うことで、債券の額面に応じた「回収代行に伴う委託手数料」が発生するため、この委託手数料が債権回収会社の収益となります。

譲渡された不良債権の回収

債権回収会社の業務には、金融機関などから「不良債権」を譲渡してもらい(買い取って)、債務者から回収する、というものもあります。

このとき「債務者からの回収金額」と「金融機関などからの譲渡金額」の「差額」が債権回収会社の収益となります。

債権回収会社(サービサー)の存在意義

「債権回収会社(サービサー)」は、バブル崩壊後の大量の「不良債権」を処理するために特例として許可された会社ですが、その存在意義とは何でしょうか。

金融機関などでは、回収不能な「不良債権」がある一定の比率で発生します。

債権放棄をすると税金が発生するなどの問題があり、金融機関が「不良債権」を処分したくてもできないことが問題になっていました。

しかし、「債権回収会社(サービサー)」に「不良債権」を譲渡する場合は、「不良債権」を税務上の損金として処理でき、税金がかかりません。

金融機関にとっては、税金がかからずに回収不可能な「不良債権」を処理でき、さらに「不良債権」を回収する業務を手放せられ、通常の業務に注力できるというメリットがあります。

こうした不良債権処理に関する業務は、「債権回収会社(サービサー)」の存在意義だということができます。

債権回収会社(サービサー)による不良債権買取額の変遷

「不良債権」の譲渡価格は、当初は債権額面の1%でしたが、近年では債権額面の3%~10%程度まで上昇しているといわれています。

たとえば、昔は額面1000万円の不良債権を10万円で買い取って、債務者から50万円回収できれば、40万円の利益が発生しました。

しかし、近年では額面1000万円の不良債権の買い取り価格が30~100万円まで上昇することが通例となり、債権回収会社は債務者からより多くの金額を回収する必要が生じました。

債権回収ができるのは、債権回収会社(サービサー)と弁護士だけ!

今回は、「債権回収会社(サービサー)」とはどのような会社なのか、債権回収会社を中心とした債権の流れといった仕組みなどについて解説しました。

「債権回収会社(サービサー)」とは、「サービサー法」によって特例的に債権回収が認められた会社です。

現在、債権回収を行うことができるのは、債権回収会社と弁護士だけです。

したがって、債権回収を第三者に委託する場合は、債権者の目的などに応じて債権回収会社と弁護士のどちらが最適かを検討して選択するべきであるといえます。

債権回収前の資産調査なら探偵事務所SATにおまかせ!

債権回収を実行できるのは、債権回収会社(サービサー)と弁護士だけですが、そもそも債権回収相手に、回収できるだけの資産があるのかどうかを調べないと、無いところからはいくら頑張っても回収ができません。

探偵事務所SATでは、債権回収前の資産調査を行っています。

相手側が意図的に隠した隠し財産・資産などを含め、調査できるのが強みです。

もし、債権回収をお考えなら、まずは相手側に回収できるだけの資産があるかどうかを調べる資産調査をぜひご検討ください。

メールやお電話からお気軽にご相談いただけます。

警察OBに直接相談できる探偵事務所

受付時間/10:00~20:00

※LINE相談は友達登録をして送られてくるメッセージに返信することで行えます。