サッと読める!

ためになるSATコラム

カテゴリーで絞り込み

個人向け調査

競合他社やライバル企業の買収事例から見る成功のポイント

【投稿日】2022年7月12日

日本企業による企業買収の成功率がどの程度かご存知でしょうか?

後ほど紹介しますが、ある調査結果から、企業買収の成功率は一般的な予想よりもかなり低いということが分かっています。

そこで本記事では、企業買収における成功率の定義と成功率、企業買収に失敗する理由は何か、そして競合他社やライバル企業の買収事例から企業買収を成功させるためのポイントを探り、詳しく解説していきます。

企業買収における成功とは?

企業買収を行った際に、何をもってその買収が成功したと判断するのかは、買収を行った企業が決めることであり、何らかの共通的な基準があるわけではありません。

しかし、デロイトトーマツコンサルティングが2013年に行った「M&A経験企業にみるM&A実態調査」によると、2009年~2013年の5年間にM&Aによる買収や売却を行った企業の83%が、M&Aの成功基準として「M&Aの目標達成度が80%を超えた場合」と設定していることが分かりました。

このことから、M&Aにおける成功基準は暗黙的に「M&Aの目標達成度が80%を超えた場合」と考えて良いと思われます。

日本国内の企業買収の成功率

では、「M&Aの目標達成度が80%を超えた場合」を成功基準としたときの、日本国内の企業買収の成功率はどの程度なのでしょうか?

上記のデロイトトーマツコンサルティングの調査結果の詳細は、次の通りでした。

- 成功だったと回答した企業:36%

- 中間だったと回答した企業:48%

- 失敗だった回答した企業 :16%

出典元:デロイトトーマツコンサルティング「M&A経験企業にみるM&A実態調査」

つまり、企業買収の成功率は36%に過ぎず、逆に失敗した比率は16%だったということです。

また、成功とも失敗とも言えないという比率は48%でした。

なお、デロイトトーマツコンサルティングでは、2008年と2010年にも同様の調査を行っており、その成功率はそれぞれ26%(2008年)、28%(2010年)ですので、この事より、M&Aの成功率が年々、上昇傾向にあることも、この調査結果から分かります。

日本企業による海外企業買収の成功率

ボーダーレス化が進んでいる現在では、日本企業が海外企業を買収するケースもありますが、このようなクロスボーダーの買収案件の成功率は、約10~20%程度と言われています。

前述のように、日本企業同士の買収の成功率が36%ですから、海外企業を買収する場合の成功率はさらに20%程度も低くなってしまうことが分かります。

クロスボーダーの買収案件の成功率が低くなる理由として、次のような要因が挙げられます。

- 言語が異なることによってコミュニケーションが不足した。

- 買収対象国の税務や法的な規制の影響を受けた。

- 買収対象国の文化に対する理解が不足していた。

- 地理的な問題からPMIがうまくいかず買収対象企業をコントロールできなかった。

- 自然災害の発生や政治的動向による影響を受けた。

これらの中で、5番目は想定外の要因ですが、それ以外は予め予想できる内容と考えられることから、準備不足、検討不足が失敗の主たる要因と考えて良いと思われます。

企業買収がクロスボーダー案件の場合には、国内企業を買収する場合よりもさらに入念な事前調査や事前検討などを行い、より慎重な実行可否判断を行う必要があると考えられます。

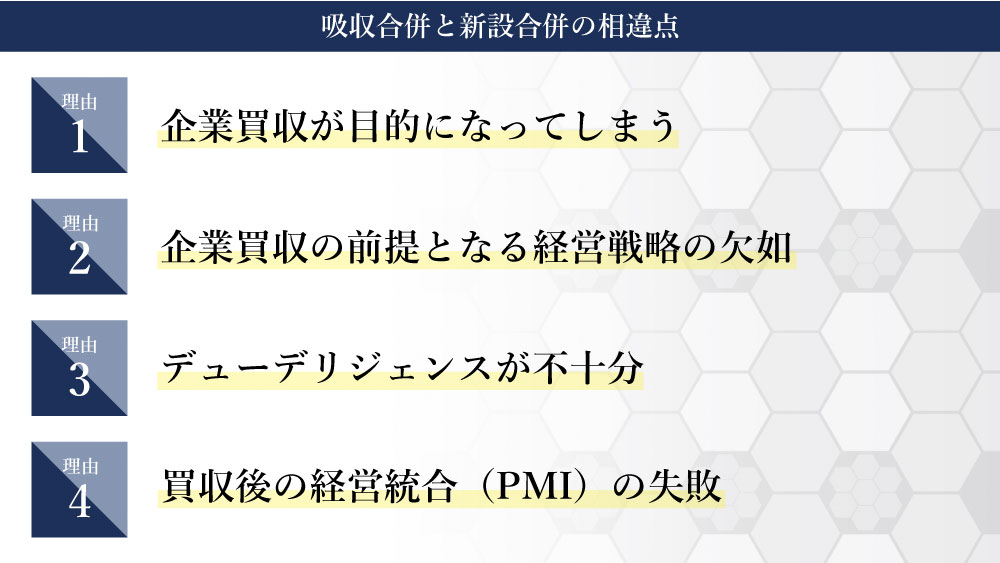

企業買収に失敗する主な4つの理由

これまでに説明したように、企業買収の成功率は決して高いものではないということがご理解いただけたのではないかと思います。

では、企業買収が失敗してしまう理由にはどのようなものがあるのでしょうか?主に次の4つの理由があります。

一つひとつの理由を詳しく見ていきましょう。

理由1:企業買収が目的になってしまう

企業買収が失敗してしまう理由として、最初に挙げておきたいのは「企業買収が目的になってしまう」ということです。

そもそも企業買収とは、対象企業を買収することによって事業規模を拡大したり、事業のシナジー効果をあげたりして、メリットを獲得することが目的ですが、企業買収の検討を進めている間に、その目的が買収によるメリット獲得ではなく買収自体が目的に置き換わってしまうことがあります。

この傾向は、買い手企業側にM&A担当部門やM&A担当者がいるような場合に多いようです。

つまり、M&A担当部門や担当者が「自部門や自身の業務の達成」を優先してしまい、企業買収の本来の目的を見失ってしまうのです。

企業買収の最終判断は、経営トップなどの経営層が行いますので、その段階できちんとした判断が行われるようにする必要があると思われます。

理由2:企業買収の前提となる経営戦略の欠如

企業買収が失敗してしまう理由の2つ目は、「企業買収の前提となる経営戦略の欠如」です。

これは、前項とも関連するもので、企業買収をする目的は「既存事業の拡充」「新規事業への参入」「人材の確保」などさまざまなものが考えられますが、企業買収で獲得した経営資源を有効に活用できなければ企業の成長にはつながりません。

そのため、買収をどのように活用するのかという経営戦略が非常に重要となってくるのです。

例えば、自社の成長のためにどの分野を強化すべきなのか、どのようなシナジー効果を求めるのかなどを明確にしておかなければなりません。

近年、M&Aによる吸収合併などの報道が増えていますから、「企業買収をすれば会社が成長する」というような安易な考えのままに買収をしてしまう経営者が多くなって、これが失敗の理由となっているであろうことは否定できません。

理由3:デューデリジェンスが不十分

企業買収が失敗してしまう理由の3つ目には、「デューデリジェンスが不十分」なことが挙げられます。

企業買収をする際には、事前に対象企業の企業価値の算定や潜在化リスクの洗い出しのためにデューデリジェンスを行います。

デューデリジェンスには、事業・財務・法務・人事・IT・環境などの種類があり、それぞれの専門的見地からリスクを発見することを目的として入念な調査を行い、その結果に基づいて買収価格を算定し、洗い出されたリスクに対する対策を決定します。

しかしながら、コスト削減などの理由から十分なデューデリジェンスを行わなかったり、一部を省略したりすると、大きなリスクを見逃したり、ブランド力や技術力などの「のれん代」を過大評価して買収価格が嵩んでしまうことになります。

このような状態で企業買収を進めてしてしまうと、期待した効果が得られないばかりか、過大な「のれん代」を減損処理しなければならないような事態に陥ってしまいます。

また、昨今のM&Aのデューデリジェンスにおいては、これまでの一般的なデューデリジェンスでは表に出てこないような、反社会的勢力との繋がり、取引実績や、そもそもM&Aの相手先の社長や役員が本当に信用できる人物なのかどうか、また会社自体の業務実態や、周囲からの評判などを調べる事も重要になってきています。

実際にM&Aを利用した詐欺被害や、M&A後に実態や反社との繋がりなどが分かり失敗に終わった事例なども少なからずあります。

このようなことを避けるためにも、デューデリジェンスの際に、一般的なデューデリジェンス以外にも、反社チェックであったり、社長や役員の経歴や素性、周囲からの評判や業務実態など、潜在リスクを残らず洗い出す共に、現実的な事業計画であることを確認し、適切な「のれん代」を設定することが大切です。

理由4:買収後の経営統合(PMI)の失敗

企業買収が失敗してしまう理由の4つ目は「買収後の経営統合(PMI)がうまくいかなかった」ことです。

企業買収成立後の経営統合プロセスのことをPMI(Post Merger Integration)といいます。

PMIでは、主に「経営体制や組織の統合」「社内インフラや業務システムの統合」「企業文化の統合」を行うほか、「新しいグループ方針の策定」「事業内容・取引先の見直し」などを行うこともありますが、いずれも最終目的は経営統合によるシナジーの最大化です。

あくまでも企業買収とは手段であって、本来の目的は買収後の企業の発展ですから、企業が発展して、はじめてその企業買収が成功したことになるのです。

PMIは統合後1日目から始める必要がありますので、あらかじめ統合計画を作成しておくことはもちろん、PMIを実行できる人材を確保しておくことが必要となります。

買収検討においては、買収価格やデューデリジェンスが重要視されがちですが、並行して経営統合計画を立案しておく必要があります。

企業買収の事例紹介

次に、実際の企業買収の成功事例と失敗事例を2つずつ紹介します。

成功事例1:ソフトバンクによる買収

ソフトバンクは、1981年にソフトウェア流通サービスからスタートした企業ですが、積極的な買収を行うことによって事業規模を拡大してきました。

1990年の米国Yahoo!買収、2004年の日本テレコム買収、2006年のボーダフォン日本法人買収、さらに2013年の米国スプリント買収、2018年のLINEモバイル買収などを行い、インターネットのポータルサイト・地上通信網・携帯通信網のすべてを手に入れることに成功しました。

また、2016年には英国の半導体設計企業ARMホールディングスを買収し、AI関係の事業への展開を図っています。

成功事例2:サントリーによるビーム社の買収

2014年、サントリーは米国ビーム社を買収しましたが、買収後のPMIにおいて、ビーム社のクレアモント蒸留所とメーカーズマーク蒸留所にはあえて手を付けず統合をしませんでした。

一方、クレアモント蒸留所の近くに「グローバルイノベーションセンター」を新設して世界市場向けの新製品の研究開発を始めました。

適切なPMIを行うことによって企業買収に成功した事例です。

失敗事例1:LIXILグループによるグローエ社の買収

2014年、LIXILグループはドイツの水栓器具メーカーのグローエ社を買収しました。

グローエ社の水栓器具は、優れたデザイン性を特徴としており、世界130か国以上で販売され、世界中の一流ホテルやマンションで使用されていました。

しかし、その後グローエ社の中国子会社ジョウユウで不正会計問題が発覚したため、LIXILは2016年3月期までの3年間で660億円の損失を計上しました。

この原因としては、デューデリジェンスが稚拙であったことが指摘されています。

失敗事例2:東芝によるウェスチングハウス社の買収

2006年、東芝は原子力事業を強化するために米国ウェスチングハウス社を買収しました。

しかし、2011年の東日本大震災を契機として全世界の原発新増設にブレーキがかかり、ウェスチングハウス社の業績は急激に悪化しました。

東芝は、買収に際して3,300億円という膨大なのれん代を計上していたため2,600億円もの減損処理をすることになりました。

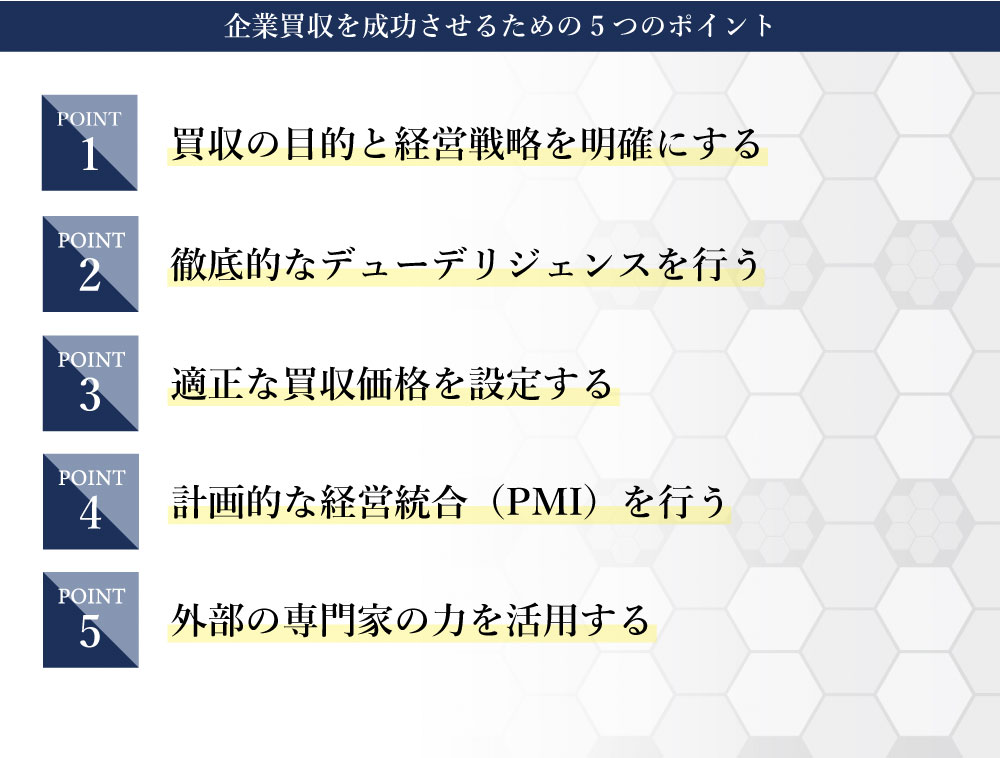

企業買収を成功させるための5つのポイント

これまで解説してきた事例や、一般的に企業買収が失敗してしまう理由などを考えると、企業買収を成功させるためのポイントは次の5つが考えられます。

一つひとつどんなポイントなのかを詳しく見ていきましょう。

ポイント1:買収の目的と経営戦略を明確にする

企業買収を成功させるための1つ目のポイントは、「買収の目的と経営戦略を明確にする」ことです。

企業買収の成功率を高めるためにも、買収の目的や経営戦略を明確にすることが重要です。

企業買収の目的として、自社商品のシェア拡大、新規事業への進出、優秀な人材の獲得などが挙げられます。

企業買収は、企業の成長のために行うものですので、自社事業とのシナジー効果などを考慮した戦略的な手段でなければなりません。

買収する企業の業種・業態・会社規模・買収予算、買収資金の調達方法などを明確にしたうえで計画的に進めることが大切です。

ポイント2:徹底的なデューデリジェンスを行う

企業買収を成功させるための2つ目のポイントは、「徹底的なデューデリジェンスを行う」ことです。

企業買収の成功率を高めるためには、徹底的なデューデリジェンスを行うことにより可能な限りリスクを洗い出すことが重要です。

デューデリジェンスには、事業・財務・法務・人事・IT・環境などの種類がありますので、それぞれの分野の専門家などに依頼して、専門的見地からのしっかりとしたデューデリジェンスを行う必要があります。

また、今後はこれまでの一般的なデューデリジェンスと共に、探偵事務所などを活用した社長や役員の素性や経歴、犯罪歴、過去の行政処分歴、反社会的勢力との繋がりなども含めたあらゆるリスクを洗い出して事前調査をしておくことが大切です。

また、デューデリジェンスで洗い出されたリスクに対しては、それをどう処理すべきかを適切に判断することが大切です。

なお、想定外の大きなリスクが発見された場合には、無理に買収を進めるのではなく中止を含めた経営判断を行う必要があります。

ポイント3:適正な買収価格を設定する

企業買収を成功させるための3つ目のポイントは、「適正な買収価格を設定する」ことです。

一般的に、買収価格は「企業価値評価」を元にして算定することが多いのですが、企業価値の評価方法には「コストアプローチ」「インカムアプローチ」「マーケットアプローチ」という3つの方法があります。

この3つの方法にはそれぞれ特徴がありますので、買い手企業や対象企業の特性や買収の目的などに応じて、どの方法を採用すべきかを十分に検討することが必要です。

また、ブランド力や技術力などの「のれん代」が過大になりすぎないように注意しなければ、買収後の収益悪化や減損リスクの増大につながります。

買収価格は買い手企業と対象企業との交渉によって決定されるものですから、しっかりとした「企業価値評価」を行い、高すぎる買収価格にならないように注意しましょう。

ポイント4:計画的な経営統合(PMI)を行う

企業買収を成功させるための4つ目のポイントは、「計画的な経営統合(PMI)を行う」ことです。

買収成立後、買い手企業と対象企業は経営統合(PMI)を行い、新しい社内体制を構築し、業務の仕組みやITシステムの統合、経理や財務の統合などを計画的に進めなければなりません。

また、社風・企業文化、社内規則、人事・労務などのすり合わせを行い、現場の社員がついていけなくなるようなことにならないように注意する必要があります。

いずれにしても、経営トップや経営幹部の強力なリーダーシップとマネジメントが重要となりますので、事前に詳細な経営統合計画を立案しておき、PMI要員をきちんと確保しておくなどの計画的な経営統合(PMI)を行うことが大切です。

ポイント5:外部の専門家の力を活用する

企業買収を成功させるための5つ目のポイントは、「外部の専門家の力を活用する」ことです。

企業買収においては、企業価値の算定、買収価格の決定、各種デューデリジェンスの実施など外部の専門家の力を利用すべき事項が多くあります。

また、買収対象企業が自社とは異なる業種などの場合は、その業界に関する専門知識も必要となります。

費用を惜しむあまり、自社スタッフや当事者間のみで進めてしまうと、思わぬトラブルが生じて成功率を低下させることになる可能性もあります。

企業買収のそれぞれのプロセスにふさわしい専門家の力を活用することによって企業買収の成功率を高めることができるでしょう。

企業買収を成功させるためには、ポイントを押さえて計画的に行うことが重要!

本記事では、企業買収の成功率が低いことや企業買収に失敗する理由、そして企業買収の成功事例と失敗事例から企業買収を成功させるためのポイントを解説してきました。

企業買収を成功させるためには、買収の目的の明確化、徹底したデューデリジェンスの実施、適正な買収価格の設定、計画的な経営統合(PMI)の実施、外部の専門家の活用、などの基本的なポイントを押さえることが重要です。

しっかりと専門家などを起用し、リスクを隅々まで洗い出した上で、企業買収に踏み切りましょう。

探偵事務所SATでは、企業実態や社長や役員個人など一歩踏み込んだM&A向けデューデリジェンスを行っております!

探偵事務所SATでは、一般的なデューデリジェンス(事業・財務・法務・人事・IT・環境など)では表に出てきづらい、また個人情報保護の観点で調査しづらいような企業実態や社長や役員個人のこれまでの犯罪歴や経歴、素性、反社会的勢力との繋がりなど、一般踏み込んだ企業調査を探偵業法に基づき、行う事が可能です。

昨今は半グレグループなど、一見して分からないような反社会的勢力が台頭してくる時代ですし、たとえ知名度のある企業であっても安全とは限りません。また、M&A詐欺なども巧妙化しています。

今後の企業買収の成功には、こういった実態により踏み込んだデューデリジェンスを行うことが、重要になってきます。

「M&Aをやった後に何かが発覚する」という事をなるべく避けるため、買収の金額が大きい場合や、「なんだか企業買収先の素性や得体がしれず、100%信用しきれない」など何かしら不安がある場合には、探偵事務所SATにご相談ください。

メールや電話で無料で、相談を受け付けております。

警察OBに直接相談できる探偵事務所

受付時間/10:00~20:00

※LINE相談は友達登録をして送られてくるメッセージに返信することで行えます。